2026 설맞이 포항사랑상품권 10% 할인|명절 고정지출 줄이는 방법

설 명절은 한 해 중 지출이 가장 많이 몰리는 시기입니다. 장보기, 선물, 외식, 이동비까지 겹치면서 평소보다 지출이 훨씬 커지죠. 이런 시기일수록 지출을 줄이는 가장 확실한 방법은 ‘할인 구조’를 활용하는 것입니다.

2026년 설을 앞두고 포항사랑상품권이 10% 특별할인으로 판매됩니다. 어차피 쓸 생활비라면, 이 할인은 단순 혜택이 아니라 확정 수익이 있는 재테크라고 봐도 무리가 없어요.

💡 10% 할인, 왜 재테크일까?

포항사랑상품권은 충전과 동시에 10% 이익이 발생합니다. 투자 리스크 없이, 변동성 없이, 즉시 체감 가능한 수익이라는 점이 가장 큰 장점이에요.

- 50만 원 충전 → 실제 사용가치 55만 원

- 연 800만 원 한도 활용 시 → 최대 80만 원 절약 효과

명절 장보기처럼 반드시 써야 하는 지출에 적용하면 체감 효과는 훨씬 커집니다.

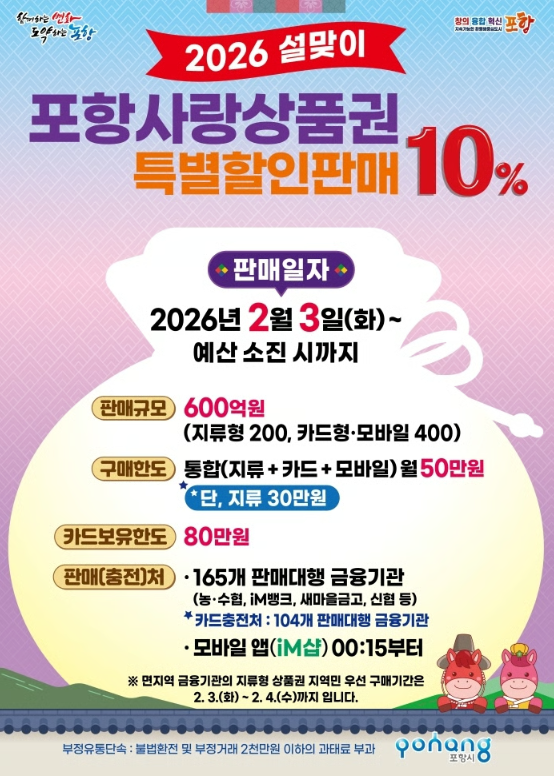

📅 2026 설맞이 포항사랑상품권 판매 일정

- 판매 시작 : 2026년 2월 3일(화) 00:15

- 판매 종료 : 예산 소진 시까지

- 판매 규모 : 총 600억 원 (지류 200 / 카드·모바일 400)

매년 설·추석 할인은 조기 소진되는 경우가 많기 때문에 시작 시간 체크는 필수입니다.

💳 구매 한도와 할인 구조 정리

- 할인율 : 개인 10% (법인·단체 할인 없음)

- 월 구매한도 : 통합 50만 원 (지류 30만 원)

- 연 구매한도 : 800만 원

- 카드 보유한도 : 80만 원

월 한도를 활용해 분산 충전하면 생활비 관리도 훨씬 수월해집니다.

🏪 사용처 활용 전략

포항사랑상품권은 약 2만5천여 개 가맹점에서 사용 가능합니다. 전통시장, 동네 마트, 외식, 병원, 약국까지 고정지출 항목 대부분에 적용할 수 있어요.

여기에 타보소 택시, 먹깨비까지 사용 가능해 명절 기간 활용도는 더 높아집니다.

⚠️ 충전 전 꼭 알아야 할 주의사항

- 충전 취소는 충전 당일(23:50까지)만 가능

- 해당 충전 금액으로 거래 내역이 없어야 취소 가능

- 당일 이후 환불은 잔액의 60% 이상 사용해야 가능

재테크 관점에서는 “쓸 금액만 충전”하는 전략이 가장 안전합니다.

포항사랑상품권 할인은 투자 공부를 많이 하지 않아도 누구나 활용할 수 있는 생활 밀착형 재테크입니다.

설 명절처럼 지출이 늘어나는 시기일수록 이런 제도 하나만 잘 챙겨도 연간 가계부 흐름이 달라집니다.

2월 3일(화) 00:15, 꼭 기억해두세요.

'재테크 이야기' 카테고리의 다른 글

| 가난해지는 습관 부자가 되는 습관 소비 전략 차이예요 (0) | 2025.11.21 |

|---|---|

| 첫 월급부터 시작하는 재테크! 푼돈으로 목돈 만드는 방법 (2) | 2025.09.18 |

| ETF 투자 어렵지 않아요! 초보도 따라 할 수 있는 노후 투자 포트폴리오 (3) | 2025.09.15 |

| 주린이를 위한 ETF 투자 가이드 SPLG·QQQ·SCHD로 시작하기 (1) | 2025.09.13 |

| 작은 돈도 자산이 된다. ETF 장기 투자로 노후 대비하는 방법 (1) | 2025.09.06 |