예·적금으론 부족하다!

직장인을 위한 실전 재테크 로드맵

20년 벌고 70년 사는 시대, 이제는 '돈이 일하게 만드는 방법'을 배워야 할 때입니다.

왜 재테크를 해야 할까?

직장인이라면 누구나 이런 생각을 해봤을 겁니다.

“하루 5천 원 아끼면 뭘 할 수 있지?”

“적금만으로 정말 집을 살 수 있을까?”

하지만 현실은 냉정합니다.

우리는 20년 동안 돈을 벌고, 70년을 살아가야 합니다.

결국 나의 생존과 생활의 질을 결정짓는 건 '돈이 나를 대신해 일하게 만드는 능력'입니다.

재테크의 진짜 의미는 '미래 준비'

많은 사람들이 재테크를 단순히 "월급을 아껴서 저축하는 것"으로 생각하지만,

진짜 재테크란 다음과 같습니다.

“20년 일한 돈으로 70년을 살아가는 설계”

이 관점을 가지면, 모든 소비와 투자가 명확한 기준과 우선순위를 가집니다.

Step 1. 구체적인 목표를 세워라

예시 : 연봉 1억으로 20년 일할 경우 총수입은 20억입니다.

하지만 은퇴 후 70년을 살아야 하고, 연간 생활비 5천만 원이 필요하다면 총 35억이 필요합니다.

결론 : 15억은 재테크로 채워야 합니다.

막연히 "부자가 되고 싶다"가 아니라 "나는 25억의 자산을 목표로 한다"는 식의 수치 기반 목표 설정이 중요합니다.

Step 2. 돈은 '모으는 것'이 아니라 '불리는 것'

한 달 100만 원씩 저축한다고 25억이 만들어질까요?

아니죠. 돈은 선형적으로 모이지 않습니다. 계단식으로 불어납니다.

투자 성과는 상승장에 발생하며, 그때 자산을 보유하고 있어야 기회가 됩니다.

Step 3. 가장 현실적인 전략 = 내 집 마련

대한민국 직장인의 80% 이상은 '부동산 투자 또는 내 집 마련'을 통해 자산을 불렸습니다.

실제 사례

- 2013년 성수동 아파트 3.9억에 매입

- 10년 후 자산 가치 10억 이상 상승

- 대출 갚으며 현 자산 약 9~10억 형성

이처럼 부동산은 단순히 사는 것이 아니라 자산 증식의 출발점이 될 수 있습니다.

지금 집 사도 괜찮을까?

현재 서울 및 수도권 아파트는 20~30%가량 가격 조정이 일어났습니다.

- 25억 → 18억

- 12억 → 9억

하지만 이는 가장 큰 기회일 수도 있습니다.

'집값이 떨어졌기 때문에 못 사겠다'가 아니라 '떨어졌기 때문에 사야 한다'는 관점 전환이 필요합니다.

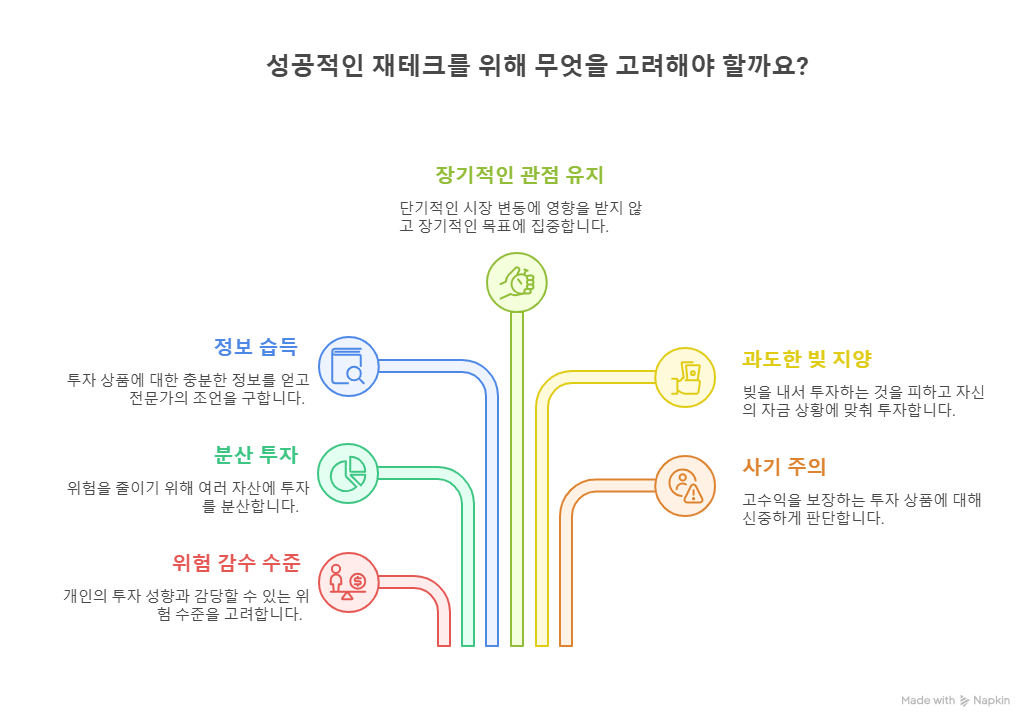

당신만의 로드맵을 그려보세요

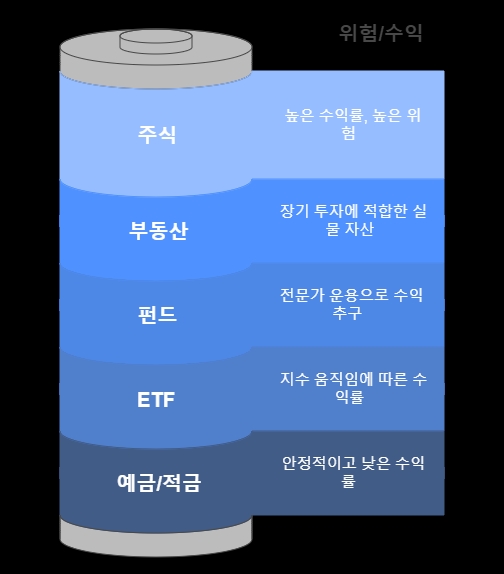

주식, 부동산, 창업… 무엇이든 상관없습니다.

하지만 그 시작은 “재테크의 본질을 이해하는 것”에서 출발합니다.

TIP. 재테크 초보자에게 추천

내 집 마련 기초반, 자산관리 특강 등 강의를 통해

내 종잣돈으로 실현 가능한 전략을 배우는 것이 성공의 지름길이 될 수 있습니다.

마무리 정리

| 재테크란? | 20년 수입으로 70년을 살아갈 준비 |

| 핵심 전략 | 저축 + 투자 + 내 집 마련 |

| 실행 방법 | 목표 설정 → 투자 자산 확보 → 상승장 대응 |

| 추천 시기 | 지금, 조정기를 활용한 매수 적기 |

'재테크 이야기' 카테고리의 다른 글

| 2025 대구·경북 부동산 머니쇼 개최 안내 및 기대평 (2) | 2025.06.27 |

|---|---|

| 사회초년생 재테크 초보 현실 재테크 전략 (2) | 2025.06.27 |

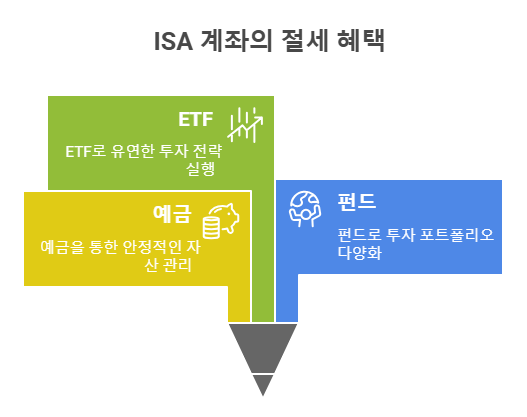

| 몰라서 못했어요 ISA 계좌, 안 하면 손해인 이유 5가지 (6) | 2025.06.23 |

| 사회 초년생 및 재테크 초보자를 위한 가이드 (2) | 2025.06.22 |

| 절세 계좌, 진짜 쓸모 없어진 걸까? 연금저축·IRP·ISA 유효한 이유 (2) | 2025.06.19 |