배당주는 어디서 사야 유리할까? ISA·연금·위탁 계좌 완벽 정리!

요즘 배당주 투자를 시작하신 분들이 많죠? 그렇다면 이런 고민, 한번쯤 하셨을 거예요.

“배당주는 어떤 계좌에서 사는 게 제일 유리한가요?”

이 질문, 단순한 것 같지만 생각보다 복잡합니다.

왜냐하면 투자하려는 배당주의 종류와 목적에 따라 최적의 계좌가 달라지기 때문이에요.

그래서 오늘은!

배당주의 종류별로 어떤 계좌에 담는 게 가장 유리한지쉽고 간단하게, 그리고 계좌별 장단점까지 정리해봤습니다.

ISA, 연금저축, 위탁 계좌…헷갈리는 투자계좌들 사이에서 어떤 주식을 어떤 계좌에 담아야 할지에 대해 포스팅 해보겠습니다.

우리가 활용할 수 있는 3가지 계좌

- 위탁 계좌: 일반적인 증권사 계좌 (자유로운 거래)

- ISA 계좌: 연 2천만 원 한도 내 세제 혜택

- 연금계좌: 연금저축/IRP 포함, 장기 절세에 유리

배당주 유형별 추천 계좌 정리

| 국내 일반 주식 (삼성전자, 네이버 등) | 위탁 계좌 | 시세차익 비과세로 ISA/연금 혜택 의미 없음 |

| 국내 고배당주 (하나금융, SKT 등) | ISA 계좌 | 배당소득 분리과세/비과세 혜택 |

| 국내 상장 일반 ETF | 위탁 계좌 | ETF도 비과세, 추가 절세 효과 없음 |

| 국내 상장 고배당 ETF (아리랑 고배당 등) | 연금계좌 or ISA | 배당소득 재투자 가능, 연금계좌는 100% 비과세 |

| 미국 개별주식 (애플, 테슬라 등) | 위탁 계좌 | 다른 계좌에서는 매수 불가 |

| 미국 배당주 (코카콜라, 존슨앤존슨 등) | 위탁 계좌 | 15% 미국 원천징수, 국내 과세 없음 |

| 미국 상장 ETF (SPY, QQQ 등) | 위탁 계좌 | 차익 중심, 위탁에서만 매수 가능 |

| 국내 상장 미국 배당 ETF (타이거 미국배당 등) | 연금 계좌 | 장기 보유 시 과세 이연, 재투자 효과 큼 |

배당주 투자는 단순히 종목을 고르는 것을 넘어서 ‘어떤 계좌에 담느냐’가 절세와 수익률에 큰 영향을 줍니다.

ISA는 단기 절세 전략에, 연금계좌는 장기 복리와 세금 이연에 유리하죠.

여러분의 투자 스타일에 따라 궁합 좋은 계좌를 잘 골라보시기 바랍니다.

'재테크 이야기' 카테고리의 다른 글

| 월급통장 분리하는 법 매달 통장 텅장 되는 당신에게 월급통장 분리 (1) | 2025.06.13 |

|---|---|

| 연금투자 입문자를 위한 적립식과 거치식 차이점 정리 (5) | 2025.06.10 |

| ETF란? 주식보다 쉬운 사회 초년생 재테크 추천 (2) | 2025.06.07 |

| 재테크 초보를 위한 ISA 연금계좌 활용 1억으로 만드는 안전한 현금흐름 (1) | 2025.06.07 |

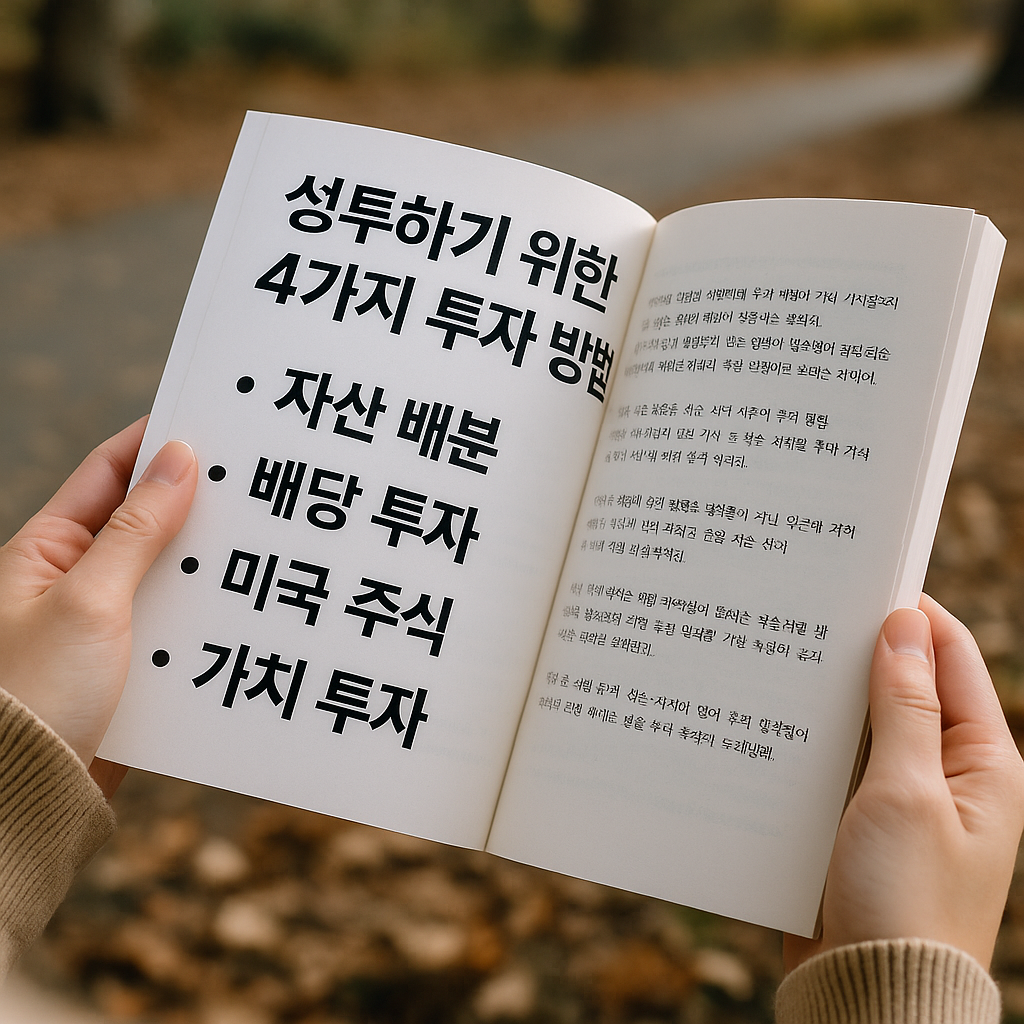

| 2025년 꼭 알아야 할 4가지 투자 방법! 초보자도 가능한 재테크 전략 (4) | 2025.06.05 |